Estrategias de Opciones Spread

En el mundo de las opciones financieras, una de las estrategias más usadas es conocida como spread.

En esta sección podrás encontrar todo lo que necesitas saber sobre las estrategias de spread, cómo se forman, que tipos hay y de qué manera se pueden configurar para sacarles el máximo partido durante nuestro trading con opciones.

¿Qué es la Estrategia de Spread en Opciones?

Veamos primero, ¿Qué es un spread?

La estrategia de spread no es más que una estrategia intermedia de opciones que requiere de la apertura de una posición de compra y de venta simultánea de contratos de opción call o put con iguales fechas de vencimiento en ambos contratos.

A fechas de vencimiento iguales, al spread se le llama spread vertical. Pero si las fechas de vencimiento son diferentes entre los contratos, estamos hablando de un calendar spread.

En función de las posiciones relativas de precios de strike con respecto al precio del subyacente, y en función de si estamos tratando con un call o un put, tendremos hasta cuatro formas de realizar un spread vertical o un calendar spread y cada uno de estos tiene un comportamiento distinto, y un nombre diferente.

Todos y cada uno de los diferentes spreads se puede crear de una manera muy sencilla e intuitiva en nuestra calculadora de opciones excel avanzada.

¿Necesitas una Calculadora que te ayude a crear y analizar cualquier estrategia en tiempo record? |

Veamos en más detalle cada uno de ellos:

Tipos de spread

Call Spread Alcista

Esta estrategia consiste en la venta de un contrato de call con un strike a un precio determinado combinado con la compra de un contrato de call con un strike a un precio más bajo que el que se vende, de manera que deberemos pagar para…Leer más

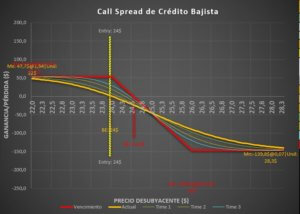

Call Spread Bajista

Es lo contrario al método alcista. Se trata de la venta de un contrato de call que se encuentra a un precio de strike determinado, combinado con la compra de un call que está a un precio de strike más alto, de modo que obtendremos una… Leer más

Put Spread Alcista

Consiste en la venta de un contrato de opciones cuyo strike está a un precio más alto que el contrato que se va a comprar simultáneamente. Esta estrategia de spread produce, por tanto, un ingreso neto que… Leer más

Put Spread Bajista

Se trata de la venta de un contrato de opciones cuyo strike se encuentra más bajo que el contrato que se va a comprar simultáneamente, implicando que se deberá realizar un pago por… Leer más

El Sesgo de Volatilidad

Un efecto que tienen en común los cuatro tipos de estrategias de spreads se basa en el uso de la volatilidad implícita a nuestro favor, en lo que se conoce como el sesgo de volatilidad (también conocido como “volatility skew” en inglés)

Como ya sabes, la volatilidad implícita es una herramienta que hay que tener siempre en cuenta a la hora de realizar operaciones con opciones.

Dado que en cualquier tipo de spread que se realice vamos a tener que realizar la compra y la venta simultánea de dos contratos, es crucial que observemos cuáles serán las curvas de volatilidad disponibles para los diferentes strikes para sus respectivas fechas de vencimiento.

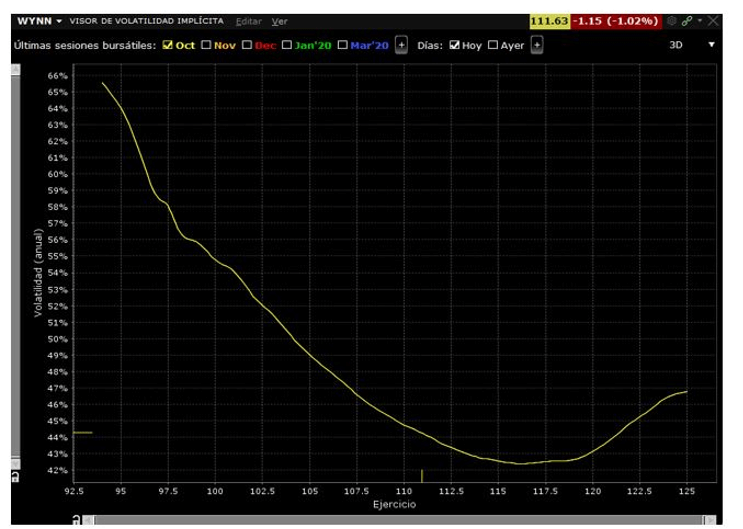

Esto puede verse en la información que nos proporciona el bróker sobre el subyacente a la hora de operar, y será una curva de este estilo.

En la figura anterior puede observar un ejemplo de una de las curvas de volatilidad para la empresa Wynn Resorts que cotiza en el mercado en este momento a valor de 111.63 $ por título.

En concreto, esta forma de la curva de la volatilidad implícita se la conoce como el sesgo sonrisa o la volatilidad sonrisa, puesto que recuerda precisamente a esto.

El sesgo de sonrisa representa los diferentes valores de volatilidad implícita para cada uno de los diferentes precios de strike que se tienen disponibles para operar.

Si queremos realizar una estrategia de tipo spread, deberemos tener muy en cuenta esta curva a la hora de elegir los precios de strike de los contratos, porque la volatilidad implícita estimada para cada uno de ellos es diferente.

¿Acabas de iniciarte en opciones o todavía encuentras algunos conceptos confusos? Con la serie de libros de Trading de Opciones para Todos aprenderás todo lo que necesitas saber para dominar el mercado de opciones |

Ejemplo del Sesgo de Volatilidad

Por ejemplo, para realizar una estrategia de spread call bajista

Al realizar la venta un contrato a un precio de strike que tenga una volatilidad alta, como, por ejemplo, el strike a valor 105 $, mientras que, a su vez, compramos uno que tenga una volatilidad baja, como bien podría ser el de valor 110 $.

Esta diferencia de volatilidad implícita de un strike a otro resultará en un mejor beneficio a priori, puesto que hemos vendido un valor extrínseco mayor y hemos comprado un contrato con un valor extrínseco más bajo, ambos a iguales fechas de expiración.

Este sesgo de la volatilidad nos va a proporcionar un efecto extremadamente beneficioso a la hora de ejecutar nuestra estrategia de opciones, de modo que lo más deseable es buscar siempre aquellas empresas que tengan el sesgo sonrisa.

Puedes consultar, pinchando en los enlaces si quieres saber más sobre cómo trabaja la volatilidad implícita o sobre cómo se mide a través de la letra griega vega.