Estrategia Iron Condor de Opciones – Estrategia con el Mayor Ratio de Riesgo/Beneficio en Venta de Opciones

La estrategia del Iron Condor en opciones es una de las estrategias de opciones más útiles y seguras de todas las que existen en el mercado de opciones financieras.

A diferencia de otras estrategias como el strangle o del straddle, la estrategia del Iron Condor solo tiene una manera de ejecutarse y es una estrategia basada en la venta de opciones como fuerza predominante.

En esta guía, veremos qué es exactamente el Iron Condor, realizaremos un ejemplo de cómo usarla y aprenderemos cuales son los riesgos y los beneficios que podemos esperar a la hora de emplearla.

Tabla de contenidos

¿Qué es la estrategia del Iron Condor en opciones financieras?

La estrategia del Iron Condor en opciones combina el uso de los dos spreads de crédito existentes en el mercado.

En su origen, la estrategia del Iron Condor es de tipo neutral que trata de obtener beneficios por la falta de movimiento de los precios de un activo en concreto.

¿Cuándo usar la estrategia del Iron Condor?

Deberíamos emplear la estrategia del Iron Condor cuando creamos que el mercado va a mantenerse plano durante un cierto periodo de tiempo.

Podríamos considerar el Iron Condor como un paso por delante a las estrategias de strangle y de straddle puesto que los riesgos del Iron Condor son mucho más bajos y limitados comparados con estas dos estrategias que acabamos de mencionar.

¿Cómo funciona el Iron Condor?

Para entender realmente cómo funciona la estrategia del Iron Condor, deberíamos centrarnos en cómo funciona un spread de crédito.

Recordemos que al abrir un spread de crédito bajista formado por opciones de tipo call, estaremos recibiendo una prima que mantendremos siempre que el subyacente esté por debajo de por debajo del strike vendido.

Sin embargo, si decidimos abrir al mismo tiempo otro spread de crédito alcista formado por contratos put, estaremos obteniendo recibiendo otra prima que mantendremos siempre y cuando el precio del activo se mantenga por encima de la rama vendida de dicho spread.

De esta manera, habremos creado una zona neutral en la que mantendremos las ganancias de ambos spreads de crédito siempre y cuando los contratos expiren cuando el subyacente se encuentra en esa área.

¿Necesitas una Calculadora que te ayude a crear y analizar cualquier estrategia en tiempo record? |

¿Por qué usar la estrategia del Iron Condor?

Podemos tener dos razones para usarla.

- Creemos que el precio del subyacente se va a mantener plano o entre los dos umbrales definidos por los spreads de crédito. En estos casos, abriríamos un Iron Condor de la misma manera que abrimos un straddle vendido o un strangle vendido, reduciendo el riesgo que percibimos en comparación con otras estrategias de opciones financieras.

- La segunda razón por la que usar un Iron Condor es para reducir pérdidas. Vamos a explicar esto mejor.

Supongamos que tengamos un spread de crédito abierto y que el precio del activo ha cruzado ya el precio de strike del contrato que hemos vendido. En estos casos, puede ser una muy buena idea abrir otro spread de crédito en la dirección opuesta para reducir las pérdidas al mismo tiempo que mantenemos el mismo riesgo total.

A través de la gestión del Iron Condor, seremos capaces de reducir el riesgo de otras estrategias si estas no acaban realizando los movimientos que esperamos.

Ejemplo de la estrategia del Iron Condor

Supongamos que queremos ejecutar una estrategia de Iron Condor sobre la compañía Costco Wholesales porque creemos que el precio de su acción se va a mantener plano durante las próximas dos semanas.

Lo primero que tenemos que hacer es determinar los limites en los que creemos que el precio de la acción se va a mover, puesto que estos dos umbrales van a ser los precios de strike que vamos a vender para crear nuestros spreads de crédito.

Para determinar dichos límites, podemos emplear diversos indicadores técnicos como los canales de Keltner o las bandas de Bollinger por ejemplo, que resultan ideales en estos casos.

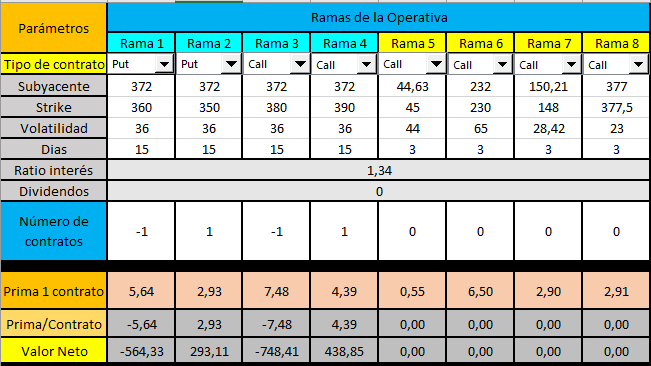

El precio de la acción a día de hoy se encuentra a valor de 372$ y creemos que el precio se va a mantener entre 380$ y 360$. En este caso, estos dos serán los precios de nuestros strikes vendidos. Tomemos ahora la calculadora para identificar cuanta prima vamos a recibir si decidimos abrir la operación cuando la volatilidad se encuentra en torno a los 36%

Como se puede observar en la calculadora de la imagen superior, si decidimos abrir el Iron Condor, es la maniobra equivalente a abrir dos spreads de crédito.

- El primer spread alcista está formado por puts, está creado por el precio de strike 360$ vendido y por el precio de strike 350$ comprado, produciéndonos una ganancia neta de 2.71$.

- El segundo spread bajista está creado por calls, está formado por el precio de strike 380$ vendido y por el precio de strike 390$ comprado, produciéndonos una ganancia neta de 3.10$.

En otras palabras, por cada estrategia de Iron Condor que decidamos abrir, recibiremos un total de 5.81$.

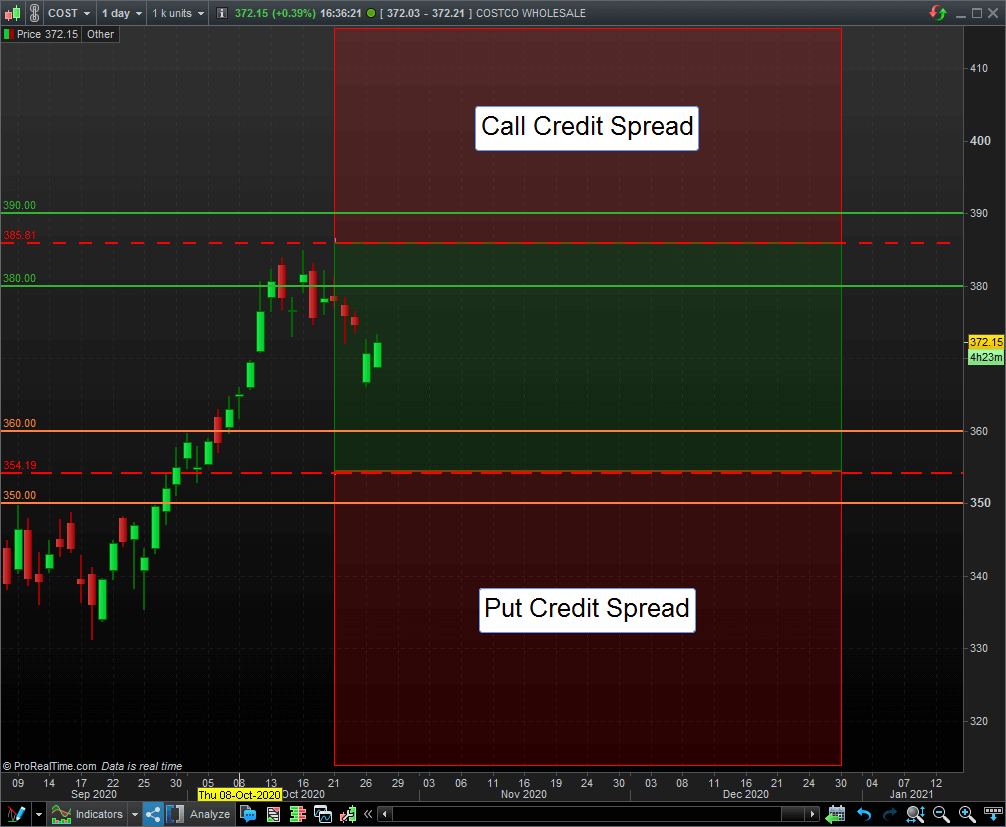

En todos los casos, estamos tomando contratos cuya fecha de vencimiento es de 15 días. Ahora, lo más sencillo para entender la gestión del Iron Condor es mostrar la gráfica con los precios de strike marcados en ella. Para visualizar las gráficas, estamos empleando la plataforma de trading de ProRealTime.

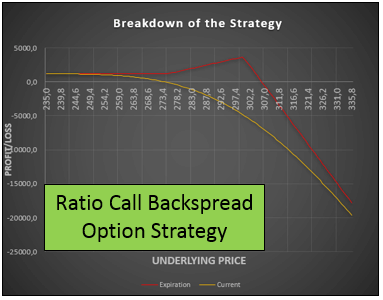

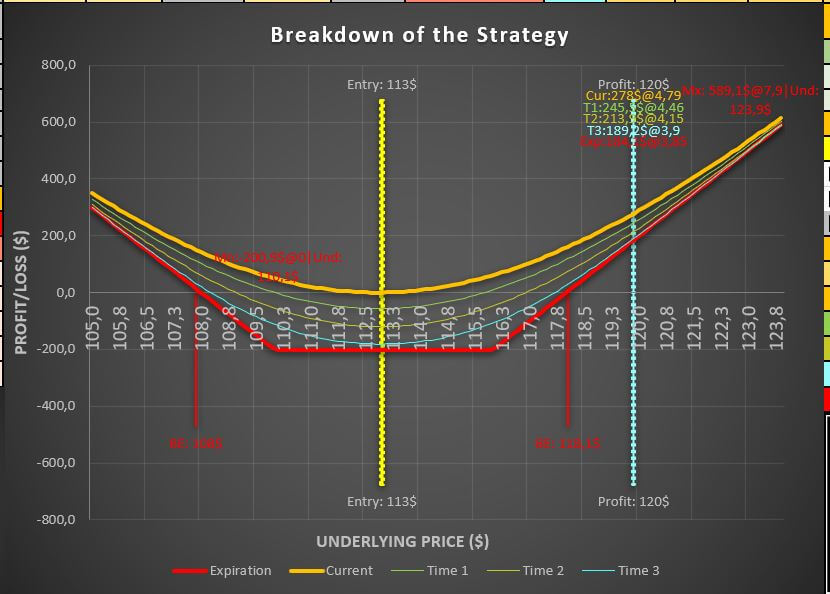

Desglosando la estrategia del Iron Condor

En la gráfica anterior, podemos ver diferentes líneas que iremos definiendo una a una para que podamos entenderlas mejor.

En la parte inferior de la gráfica, podemos ver dos líneas naranjas que representan los precios de strike del spread de crédito alcista formado por puts.

En la parte superior de la gráfica, encontraremos dos líneas marcadas en verde, que representan los precios de strike del spread de crédito bajista, el cual está formado por opciones de tipo call.

Cada vez que abrimos una estrategia de Iron Condor en opciones financieras, vamos a recibir un crédito. Para determinar cual es el umbral a partir del cual comenzaremos a perder dinero, deberemos restar la prima recibida a los precios de strike de ambos spreads. La línea roja discontinua representa el umbral a partir del cual comenzaríamos a perder dinero.

Para tratar de hacer las cosas más fáciles de comprender, las áreas rojas de la gráfica determinar la zona de riesgo del Iron Condor, mientras que la zona verde determina la zona en la que obtendremos ganancias.

Lo más importante a destacar es que, a diferencia del strangle y del straddle, los riesgos del Iron Condor están completamente limitados a la diferencia entre los precios de strike de los spreads de crédito.

Si la diferencia entre los precios de strike de nuestro spread de crédito formado por puts es de 10$, nuestra perdida máxima si el subyacente cae está determinada en 10$ menos 5.81$, que fue la prima que recibimos al abrir la operación. Y ocurrirá exactamente los mismo si el precio se incrementa por encima de nuestra zona de ganancia.

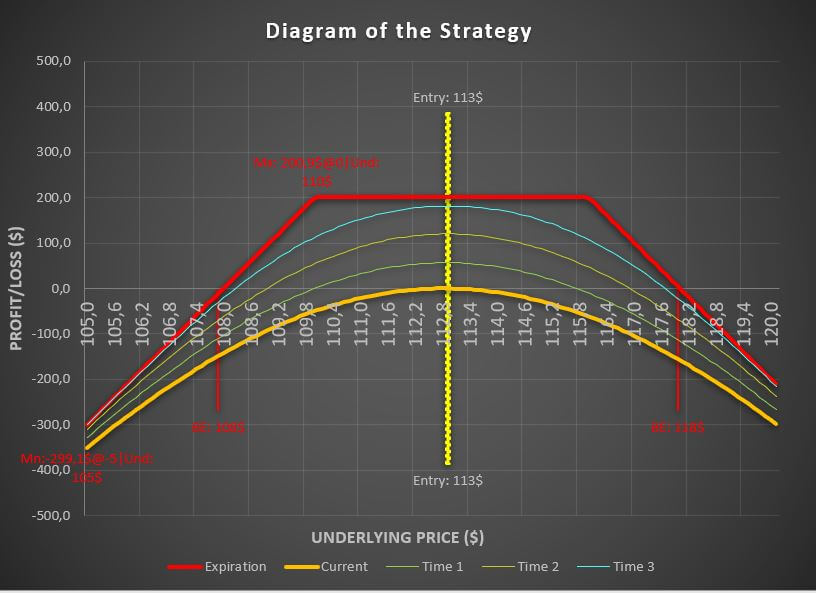

Diagrama de pérdidas/ganancias de la estrategia Iron Condor en opciones financieras

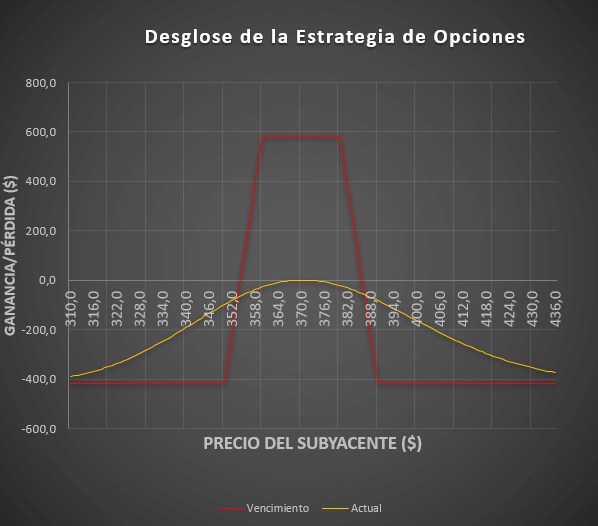

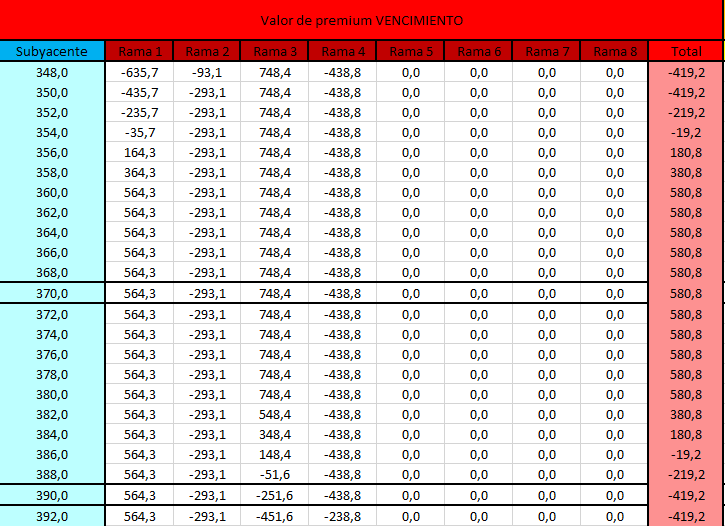

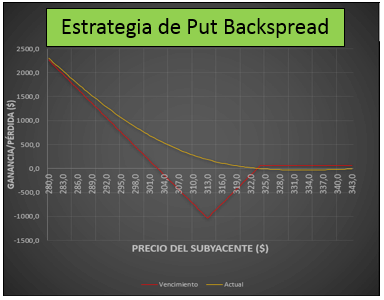

Para comprender exactamente cómo va a comportarse nuestra operación, deberemos identificar las curvas de perdida y ganancias del Iron Condor a través de nuestra calculadora de opciones financieras avanzada.

Como se puede observar, la estrategia nos muestra el área en la cual obtendremos una ganancia y el área en la cual obtendremos una pérdida.

Lo más interesante que destacar en esta estrategia es que nuestras ganancias son más altas que la máxima pérdida posible, haciendo que el Iron Condor sea una poderosa herramienta que emplear en nuestro trading con opciones financieras.

Margen de apertura de la estrategia Iron Condor en opciones financieras

Puesto que estamos tratando con una estrategia de opciones vendedora, el broker nos va a exigir un margen, y por tanto, vamos a necesitar una cuenta de margen para poder ejecutarla.

Cuando abrimos un spread de crédito, igualmente, el broker nos va a pedir un margen de garantías para que podamos ejecutarlo. Este margen se calcula restando el precio de strike vendido al precio de strike comprado, y multiplicándolo por 100.

Siguiendo nuestro ejemplo anterior, al abrir la operación de Costco Wholesales, ejecutamos un spread de crédito alcista cuyos precios de strike eran de 360$ y de 350$. En este caso, la diferencia entre los precios de strike es de 10$, de manera que el margen que se nos pide es de 1000$.

De igual manera, al abrir el spread de crédito bajista, teníamos una diferencia de 10$ la cual se traduce en 1000$ de margen.

Sin embargo, para abrir una estrategia de Iron Condor, el broker sólo nos va a pedir el margen de un spread de crédito, el que tenga una diferencia de strikes mayor. En nuestro caso, dado que ambos spreads tienen igual diferencia de precios, para abrir el Iron Condor sólo vamos a necesitar 1000$.

La razón es que no podemos perder más de 1000$ en cualquier dirección.

¿Qué pasa cuando un Iron Condor expira In The Money?

Cuando el precio del subyacente acaba expirando entre los strikes de nuestro spread de crédito, lo que suele ocurrir es que seremos asignados de la rama vendida de nuestro spread.

En estos casos, para eliminar los riesgos asociados, tendremos que ejercer el strike comprado para compensar la deuda que hemos contraído.

Obtendremos una pérdida dependiendo de donde se encuentre el precio del subyacente en la fecha de vencimiento y de la prima que recibimos al abrir el Iron Condor.

Esto es algo que sólo podemos determinar calculando los riesgos y beneficios de la operación antes de afrontarla.

¿Se puede cerrar un Iron Condor antes de la fecha de vencimiento?

Si, podremos hacerlo siempre que queramos. Sin embargo, tenemos que tener en cuenta que dado que estamos tratando con una estrategia de opciones de venta, obtendremos los mejores beneficios siempre dejemos el efecto del tiempo haga mella en las primas de las opciones.

Si echamos un vistazo al diagrama de la estrategia de Iron Condor, veremos que obtendremos mejores beneficios a medida que avanza el tiempo.

Reflexión final sobre la estrategia de opciones financieras Iron Condor

De todas las estrategias de opciones, el Iron Condor es la que tiene el mejor perfil de riesgo y beneficio y por esta razón, puede sernos especialmente útil para reducir los riesgos en un spread de crédito o cuando estamos seguros de que el mercado no se va a mover en una dirección clara.

El poder de la estrategia del Iron Condor proviene de la falta de movimiento en el mercado, de manera que es algo a tener en cuenta para obtener lo mejor de esta.